2018.11.30(FRI)

年末調整の季節です

こんにちは。

株式会社FPOです。

2018年も残り1ヶ月ほどとなりました。

この時期は会社に年末調整を提出する時期でもありますよね。

今回は保険料控除について書き方を簡単にご紹介したいと思います。

もう提出したという方も多いかもしれませんが、まだという方がいらっしゃれば参考にしてみてください。

昨年度も提出した方はお気づきかもしれませんが、書式が少し変わりました。

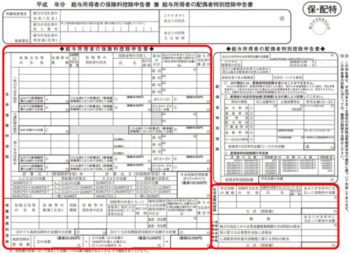

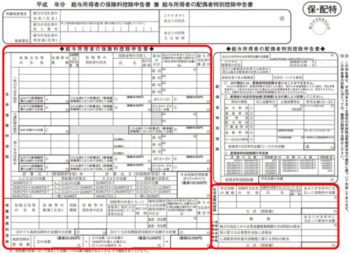

平成29年分までは「保険料控除申告書」と「配偶者特別控除申告書」の2つが合体した書式でした(画像の赤い枠部分)。

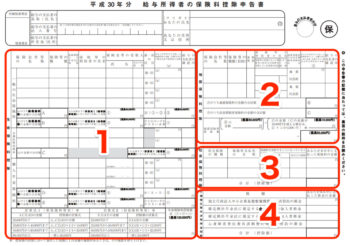

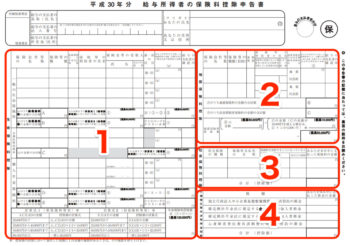

平成30年分からは「保険料控除申告書」単体となりました(下の画像)。

なお、配偶者特別控除は「配偶者控除等申告書」という新しい書式を使います。

【保険料控除の書き方】

保険料控除申請書は図のように分かれています。

それぞれの所得控除は以下のとおりです。

1.生命保険料控除

2.地震保険料控除

3.社会保険料控除

4.小規模企業共済等掛金控除

保険に加入している方は保険会社等からハガキが送られてきていると思います。

このハガキを元に書いていきます。

ハガキは申請書に添付して提出するので、書き終わった後捨てないようにしてください。

1.生命保険料控除

生命保険料控除の欄は加入している保険種類によって3つに分かれています。

一般の生命保険料:終身保険、定期保険、学資保険などのほか、平成23年12月31日以前に契約した医療保険など

介護医療保険料 :平成24年1月1日以降に契約した医療保険やがん保険

個人年金保険料 :「個人年金保険料税制適格特約」付きの個人年金保険

どこに記入するのか迷ったら、保険会社から届いたハガキに記載されているので確認してみてください。

保険会社の名称等の項目は控除証明書から転記します。

分からない項目は保険証券に記載があるので、そちらで確認します。

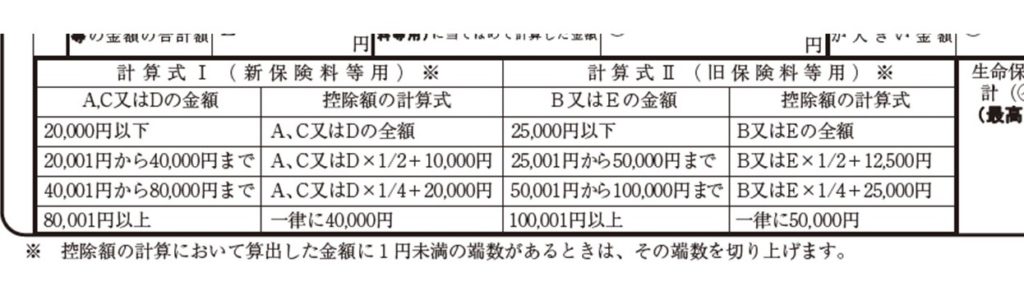

転記が終わったら控除額の計算です。

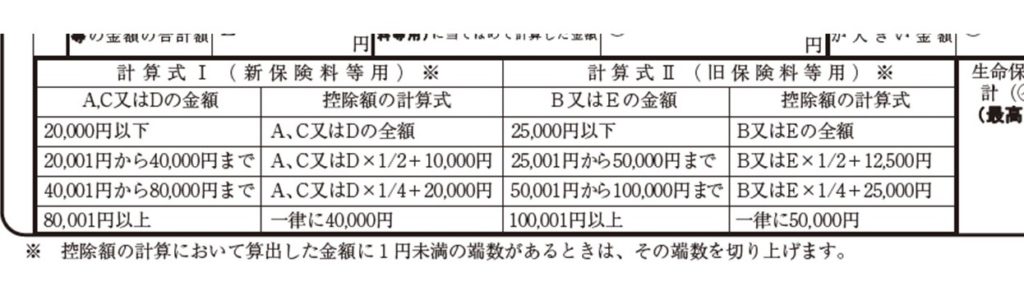

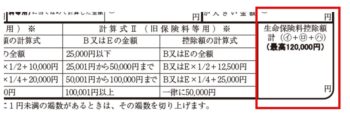

申告書の左下の方に計算式が記載されています。

この計算式にそって計算していきます。

例:保険料の金額が38,000円で新保険料の場合

38,000円×1/2+10,000円=29,000円

この保険の控除額は29,000円になり、指定された箇所へ記入します。

(この保険のみの場合は、①とイのところに記入します)

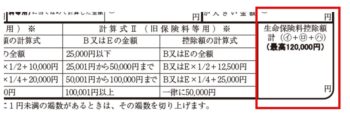

このように介護医療保険料と個人年金保険料も計算し、すべての合計が計算式の隣にある赤枠内にイとロとハの合計額を記入します。

2.地震保険料控除

地震保険を契約して保険料を支払っている人は下記条件を満たせば対象になります。

•自分または同一生計の親族(配偶者など)が所有する建物・家財が対象であること

•常に生活の拠点として住んでいること

例:地震保険料を年間2万円支払っていた場合

地震保険料が5万円以下だと支払った金額がそのまま所得から控除されます。

なので、地震保険料控除額は2万円になります。

3.社会保険料控除

社会保険料控除とは、次の社会保険料を支払った人が受けられる所得控除です。

払った社会保険料の「全額」が所得から差し引かれます。

•国民年金保険料

•国民健康保険料(公的な介護保険料も含む)

•上記の社会保険料のうち給与天引き以外で払ったもの

•国民年金基金の掛金(自営業者のみ)

給与天引きの社会保険料は勤務先が把握しているので、ここに含める必要がありません。

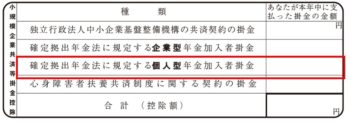

4.小規模企業共済等掛金控除

小規模企業共済等掛金控除とは、以下の掛金を給与天引き以外で払ったとき、その全額を所得から差し引ける制度です。

•小規模企業共済や個人型確定拠出年金(iDeCo)

•心身障害者扶養共済

•小規模企業共済(原則、事業主や役員のみ)

私も個人型確定拠出年金(iDeCo)をやっているので、今年はここを初めて記入しました。

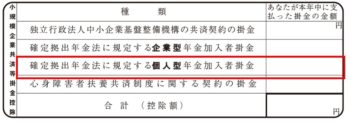

ちなみに個人型確定拠出年金(iDeCo)をやっている方は下記赤枠内に記入します。

簡単ではありますが、書き方をご紹介しました。

株式会社FPOです。

2018年も残り1ヶ月ほどとなりました。

この時期は会社に年末調整を提出する時期でもありますよね。

今回は保険料控除について書き方を簡単にご紹介したいと思います。

もう提出したという方も多いかもしれませんが、まだという方がいらっしゃれば参考にしてみてください。

昨年度も提出した方はお気づきかもしれませんが、書式が少し変わりました。

平成29年分までは「保険料控除申告書」と「配偶者特別控除申告書」の2つが合体した書式でした(画像の赤い枠部分)。

平成30年分からは「保険料控除申告書」単体となりました(下の画像)。

なお、配偶者特別控除は「配偶者控除等申告書」という新しい書式を使います。

【保険料控除の書き方】

保険料控除申請書は図のように分かれています。

それぞれの所得控除は以下のとおりです。

1.生命保険料控除

2.地震保険料控除

3.社会保険料控除

4.小規模企業共済等掛金控除

保険に加入している方は保険会社等からハガキが送られてきていると思います。

このハガキを元に書いていきます。

ハガキは申請書に添付して提出するので、書き終わった後捨てないようにしてください。

1.生命保険料控除

生命保険料控除の欄は加入している保険種類によって3つに分かれています。

一般の生命保険料:終身保険、定期保険、学資保険などのほか、平成23年12月31日以前に契約した医療保険など

介護医療保険料 :平成24年1月1日以降に契約した医療保険やがん保険

個人年金保険料 :「個人年金保険料税制適格特約」付きの個人年金保険

どこに記入するのか迷ったら、保険会社から届いたハガキに記載されているので確認してみてください。

保険会社の名称等の項目は控除証明書から転記します。

分からない項目は保険証券に記載があるので、そちらで確認します。

転記が終わったら控除額の計算です。

申告書の左下の方に計算式が記載されています。

この計算式にそって計算していきます。

例:保険料の金額が38,000円で新保険料の場合

38,000円×1/2+10,000円=29,000円

この保険の控除額は29,000円になり、指定された箇所へ記入します。

(この保険のみの場合は、①とイのところに記入します)

このように介護医療保険料と個人年金保険料も計算し、すべての合計が計算式の隣にある赤枠内にイとロとハの合計額を記入します。

2.地震保険料控除

地震保険を契約して保険料を支払っている人は下記条件を満たせば対象になります。

•自分または同一生計の親族(配偶者など)が所有する建物・家財が対象であること

•常に生活の拠点として住んでいること

例:地震保険料を年間2万円支払っていた場合

地震保険料が5万円以下だと支払った金額がそのまま所得から控除されます。

なので、地震保険料控除額は2万円になります。

3.社会保険料控除

社会保険料控除とは、次の社会保険料を支払った人が受けられる所得控除です。

払った社会保険料の「全額」が所得から差し引かれます。

•国民年金保険料

•国民健康保険料(公的な介護保険料も含む)

•上記の社会保険料のうち給与天引き以外で払ったもの

•国民年金基金の掛金(自営業者のみ)

給与天引きの社会保険料は勤務先が把握しているので、ここに含める必要がありません。

4.小規模企業共済等掛金控除

小規模企業共済等掛金控除とは、以下の掛金を給与天引き以外で払ったとき、その全額を所得から差し引ける制度です。

•小規模企業共済や個人型確定拠出年金(iDeCo)

•心身障害者扶養共済

•小規模企業共済(原則、事業主や役員のみ)

私も個人型確定拠出年金(iDeCo)をやっているので、今年はここを初めて記入しました。

ちなみに個人型確定拠出年金(iDeCo)をやっている方は下記赤枠内に記入します。

簡単ではありますが、書き方をご紹介しました。